La administración de Trump exige a México imponer aranceles a las importaciones chinas como una condición para evitar la aplicación del gravamen del 25% a […]

Derivado de las diferentes crisis económicas que han aquejado a la región Latinoamericana en las décadas anteriores, una práctica común entre algunos inversionistas es tratar de refugiar sus inversiones en dólares americanos.

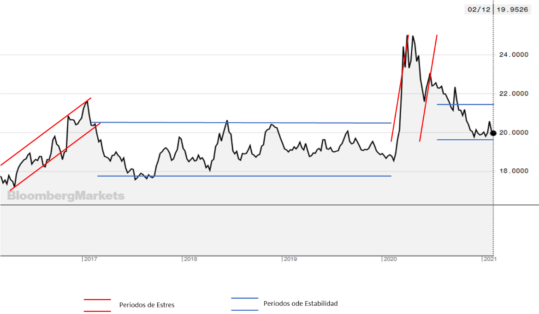

Si bien estas inversiones se comportan de una forma muy defensiva cuando se presentan escenarios de estrés (en la última década ejemplos son: la elección inesperada de Trump como presidente de USA con un discurso inicial “anti-TLC”, y más recientemente la aparición de COVID-19), una vez que se estabilizan las condiciones y se tiene mas información de la evolución de estos eventos, el tipo de cambio tiende a bajar y estabilizarse por un tiempo más largo en rangos relativamente amplios que abren el espacio para una alta volatilidad.

Una práctica que hay que evitar es tomar la decisión de dolarizarse justo en esos momentos de estrés, porque el regreso a esos niveles más bajos de los que hemos hablado representará minusvalías para la inversión vista desde el punto de vista de retornos en pesos.

Derivado de lo anterior, lo mas recomendable es que desde el momento inicial del armado de un portafolio de inversión, se considere tener un porcentaje en USD que sirva para dar estabilidad a nuestra inversión total en esos momentos complicados que nunca sabemos cuándo llegaran.

Adicionalmente, este porcentaje deberá estar también ligado a los objetivos que tenemos para esas inversiones: entre más dolarizados sean los objetivos del inversionista, el porcentaje en instrumentos dolarizados deberá ser mayor. En caso de que los objetivos de esa inversión sean en pesos mexicanos, el porcentaje de inversiones dolarizadas debe ser limitado para evitar volatilidades excesivas.

En todo caso, esas asignaciones inicialmente establecidas no deberían cambiar impulsadas por un sentimiento de especulación o de pánico porque la volatilidad del tipo de cambio generalmente no da señales claras de entradas o salidas óptimas. La realidad es que los cambios en el porcentaje de nuestras inversiones en USD solo deberían darse por cambios en los objetivos para los cuales estemos ahorrando.

Finalmente hay que recordar que el tipo de cambio tiene una alta fluctuación de corto plazo por eventos del día a día, pero también sigue tendencias de largo plazo que en algunos momentos lo llevan a tener periodos de apreciación gradual contra la mayoría de monedas a nivel mundial, para después regresar a periodos de depreciación.

Actualmente los analistas de monedas observan que a raíz de la gran cantidad de estímulos monetarios que USA ha enviado al mercado para tratar de contrarrestar los efectos del COVID, la oferta de USD a nivel mundial está en un nivel tal que podría haber ya detonado el inicio de un periodo de debilidad para el USD, después de haber vivido una buena parte de la última década en un periodo de apreciación.

Por

Jaime Álvarez,

Head of Investments Skandia Latam

La administración de Trump exige a México imponer aranceles a las importaciones chinas como una condición para evitar la aplicación del gravamen del 25% a […]

México ha estado en centro de atención mundial por la reacción que tomará frente a la imposición de aranceles por parte de EE. UU., pero […]

En Estados Unidos, el presidente de la Reserva Federal, Jerome Powell, compareció ante el Congreso y dejó en claro que no hay prisa por recortar […]